Qué es y cómo se originó el dólar paralelo o “dólar blue” en Bolivia

Actualmente, en Bolivia existen dos cotizaciones de la moneda estadounidense: la oficial y una paralela, que se define en función de la demanda. La escasez de la divisa se veía venir, exponen dos expertos y uno sugiere un cambio urgente y estructural de modelo para sacar al país de la crisis.

Marcelo Blanco y Patricia Cusicanqui

El valor del dólar se tranza y se regatea nuevamente en el mercado paralelo de Bolivia. Este fenómeno no se había visto desde 2011, cuando el gobierno fijó el tipo de cambio en Bs 6,86 para la compra y Bs 6,96 para la venta. Pero la crisis que derivó en la escasez de la moneda estadounidense ha disparado su cotización y, al influjo de lo que viene sucediendo en la vecina Argentina, ya es común oír referencias del dólar paralelo bajo la denominación de «dólar blue».

Pero, ¿por qué y cómo se genera esta dinámica especulativa y qué impacto conlleva para la economía del país? En este Explicador, dos expertos en materia económica nos dan luces al respecto.

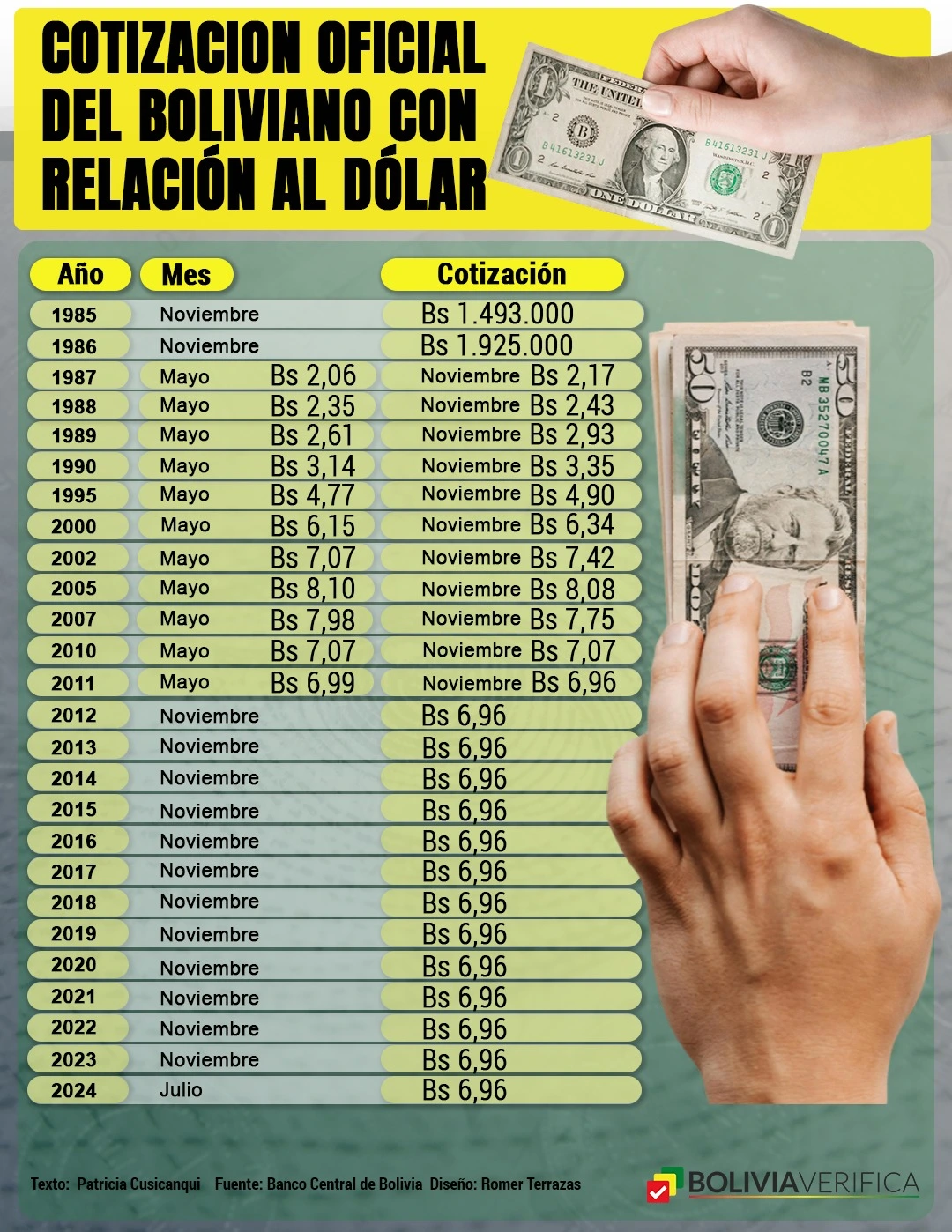

Más de 12 años con el tipo de cambio inamovible

A julio de 2024 se cumplen 12 años y ocho meses desde que el gobierno del entonces presidente Evo Morales decidió fijar el tipo de cambio para la compra y la venta del dólar estadounidense, una medida que en criterio de los especialistas pudo dar mejores resultados si era revisada con cierta periodicidad.

De inicio, la decisión fue acertada, coinciden, pues logró detener la inflación y permitió la apreciación de la monada boliviana, cuyo poder adquisitivo fue gradualmente en aumento, no solo por la diferencia cambiaria, sino por los fenómenos inflacionarios que atravesaban otros países.

Producto de ello, explica el analista económico Joshua Bellott, Bolivia se llenó de importaciones y de divisas, pero la economía empezó a depender de insumos y activos «baratos» para la producción. Esto —agrega—tuvo un efecto adverso para las exportaciones, la producción local y las condiciones laborales, lo que derivó en el incremento de la informalidad, que hoy se calcula en cerca del 85%.

«Probablemente el tipo de cambio pudo mantenerse fijo durante unos tres años, pero sabiendo que paulatinamente íbamos perdiendo la competitividad de nuestras exportaciones y nuestra producción se debió pensar en devaluaciones esporádicas; esa debió ser la política para no destruir la producción nacional (…). El cambio fijo se estableció ante todo para el control inflacionario y la estabilidad macroeconómica, pero lamentablemente nos hizo demasiado dependientes de las importaciones», analiza.

Según Bellott, el tipo de cambio fijo debió estar acompañado de un paquete de políticas de incentivo a la productividad y mayor libertad económica.

«Con la plata del gas ahorramos más de 15.000 millones de dólares en divisas en las reservas internacionales netas (RIN) y el gobierno debió transferir recursos a los agentes económicos para diversificar la economía y hacerla sostenible, pero lo que hizo fue despilfarrar esos dineros, básicamente se comió la riqueza de los bolivianos», dice.

A esto se suman otros fenómenos que también hirieron gravemente la economía boliviana: a partir de 2014, el precio internacional de los hidrocarburos se fue en picada y con ello, los ingresos que percibía el país por la venta del gas.

Además, la producción de gas en Bolivia también se vino abajo y el Ejecutivo se vio en la necesidad de elevar los volúmenes de importación de combustibles para sostener la subvención.

El economista Alberto Bonadona recuerda que la producción de gas y la exportación de hidrocarburos fue, históricamente, «una de las mayores fuentes de ingresos de divisas para el país».

Todos estos sucesos configuraron el escenario para la progresiva escasez de la moneda estadounidense. La significativa caída de las RIN generó una incertidumbre que creció más con las restricciones en los bancos para comprar, sacar o depositar dinero en dólares, además de las limitaciones para utilizar tarjetas en otros países.

La falta de dólares en Bolivia

Las señales de alarma saltaron en marzo de 2023: las entidades financieras y las casas de cambio comenzaron a sentir la carencia de dólares y largas filas de personas interesadas en adquirirlos pusieron de manifiesto esta crisis.

Pese a que el Banco Central de Bolivia (BCB) comenzó a vender la divisa que de manera oficial se cotiza en 6,96 bolivianos, los clientes igual denunciaron el desabastecimiento de dólares, teniendo que llegar a esperar más de dos semanas para acceder a una transacción y por montos limitados.

De inicio, el gobierno no quiso reconocer la escasez y argumentó que todo se debía a la especulación. Fue así al menos hasta mayo de 2024, cuando el presidente Luis Arce finalmente admitió que había dificultades para adquirir dólares, pero negó que exista una crisis económica estructural en el país.

Para entonces, los librecambistas y las casas de cambio ya habían comenzado a vender el billete estadounidense a mayor precio. Inicialmente se cotizaba en 7,50 y en 8 bolivianos, pero a la fecha está por encima de 10 bolivianos.

Por primera vez en más de 12 años, el dólar se empezó a comerciar a un precio mayor al establecido por el BCB. A ese valor extraoficial se conoce como «tipo de cambio paralelo».

Según Bonadona, este cambio paralelo surge a raíz de la necesidad de adquirir la moneda, es decir «de una alta demanda y una oferta muy restringida».

La dinámica de la economía nacional no se puede entender sin el uso de dos monedas: el boliviano y el dólar, coinciden los especialistas. El segundo es la moneda oficial para las transacciones de bienes como viviendas o vehículos, pero también para las importaciones y exportaciones. Además que esta divisa es requerida en miles de millones por el contrabando.

Y esto, por supuesto, impacta de igual manera al ciudadano de a pie. «La gente también busca una forma de mantener el valor de sus ingresos, o sea, que sus salarios equivalgan lo mismo; estas son algunas de las causas para el dólar paralelo», sostiene Bonadona.

Aunque en las fachadas de las casas de cambio se informa que el precio del dólar es de Bs 6,96 para la venta, al solicitarlo niegan tener la divisa. Pero cuando se pide por el dólar paralelo o «dólar blue» confirman que la transacción es posible.

Su valor se establece cada día en base a la demanda. Mientras más gente busque la moneda y la oferta siga siendo reducida, su precio podría seguir en aumento.

Bonadona acota que otro de los factores que suele elevar el valor del dólar es «el acontecimiento de grandes sucesos sociales que generan especulación e incertidumbre en la población», y cita como ejemplo la revuelta militar del 26 de junio, que causó un alza en la divisa de 7,50 a 10 bolivianos.

Surge también la duda acerca de dónde provienen las divisas que se comercian en el mercado paralelo. Bonadona lanza «algunas hipótesis»: el gran comercio informal que hay en Bolivia, la recolección que hacen los librecambistas de personas que deciden vender sus dólares y también el narcotráfico, conjetura.

Por ahora, el futuro es incierto y considerando la manera en que se mueve el mercado, Bonadona aconseja retomar el mecanismo del «bolsín» para establecer el precio de los dólares y regular la brecha cambiaria. Este método consiste en que todos los interesados en la divisa le ponen un precio y quienes pusieron un valor similar son los que se adjudican la moneda, estableciéndose así ese precio para la venta.

En criterio de Bellott, urge un cambio de modelo, pues considera que el gobierno apunta a un mayor control del Estado y teme que Bolivia se encamine a una crisis como la de Venezuela.

«Lo que debemos hacer es pensar en un cambio estructural que pasa por la reducción del aparato estatal, pero ante todo por dar mayor libertad económica a los agentes económicos para que el mercado se encargue de generar riqueza (…). No para una redistribución de la riqueza, sino para una distribución primaria de la riqueza. Si somos muchísimos los que generamos valor y empleo, entonces esto será un éxito. Así se genera riqueza», afirma.

En Argentina hay más de 10 tipos de cambio

Argentina vive con limitaciones para comprar dólares desde 2011 (el denominado cepo cambiario), lo que generó la existencia de un dólar paralelo al que llaman «dólar blue». No obstante, en el vecino país existen otros 13 tipos de cambio.

La economista argentina Marcela Marín aclara que solo el «dólar blue» surgió del mercado, los demás son obra del Gobierno. «Fueron creados a partir de necesidades sectoriales». Los que creó el Estado son el dólar mayorista, soja, agro, para recitales, turista o tarjeta, Qatar, ahorro o solidario, futuro, contado con liqui, bolsa o MEP, Cedears, cripto, lujo. Todos con el objetivo de dar un cambio especial al sector y así mantener en movimiento de la economía.

Con respecto a cómo surgió el «dólar blue», Marín recuerda que el mercado informal fue el que lo creó para cubrir la demanda, pero para también sacar redito de la falta de la divisa. «Algunos dicen que los mismos jugadores del dólar en el mercado financiero presionan para que la brecha entre el oficial y el blue se acreciente para generar una devaluación».

Las teorías acerca de su nombre son al menos dos: por un lado que se dejó de llamar «dólar negro» en referencia al mercado negro (o paralelo) de la divisa y a alguien se le ocurrió nombrarlo como azul. Y por otro que, para evitar toparse con billetes falsos, se les pasaba una fibra, y si el papel quedaba azul era porque se trataba de dólares apócrifos. De allí que haya sido bautizado como “blue”, azul en inglés, según un reporte de la cadena CNN.

En los primeros meses de este 2024, el «dólar blue» estuvo rondando los 1.000 pesos argentinos, pero en las últimas semanas experimento un alza y se llegó a cotizar en 1.440 pesos.

En Bolivia, en febrero de este año, el BCB anunció una tasa preferencial para comprar dólares de los exportadores, «un dolar exportador», pagándoles 0,09 centavos más que el cambio oficial. Pero hasta ahora no se ha hablado de crear dólares paralelos sectoriales como en la Argentina.