Expertos ven con buenos ojos la inversión de la Gestora en el exterior, pero alertan que la operación en Bolivia genera incertidumbre

La Gestora Pública invirtió 500 millones de dólares en bonos: 450 millones en Bolivia y 50 millones en Estados Unidos. En el país, sectores expresaron su temor de que el Gobierno eche mano de estos recursos.

Dos tipos de lectura generó entre los expertos en economía la reciente operación realizada por la Gestora Pública de la Seguridad Social de Largo Plazo. Por un lado, los especialistas ven con buenos ojos que la entidad encargada de administrar los aportes para la jubilación haya invertido en el exterior, pero también alertan de la incertidumbre que causó la inversión de otra parte de los recursos en bonos nacionales, justo cuando al Gobierno le urgen los dólares y la liquidez.

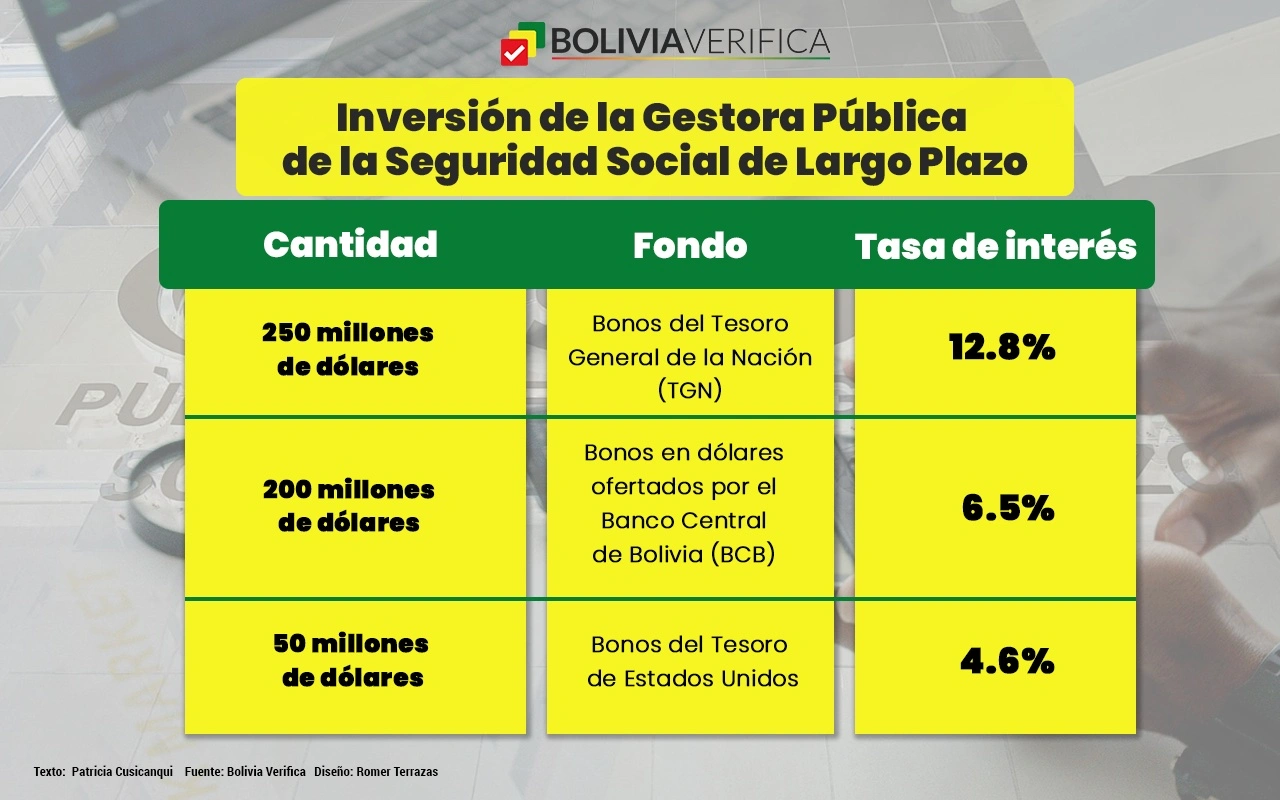

Días atrás, la Gestora Pública informó de una inversión de 500 millones de dólares en títulos del Tesoro General de la Nación (TGN), en bonos del Banco Central de Bolivia (BCB) y en bonos del Tesoro de Estados Unidos.

Para el analista Joshua Bellott, considerando los problemas económicos que atraviesa la gestión del presidente Luis Arce, la operación genera incertidumbre entre los ahorristas.

Su colega Alberto Bonadona, experto en la administración de fondos de pensiones, opina que la inversión de la Gestora debe mirarse desde dos ángulos: como operación económica y como reacción política. En el primer caso, dice, es positiva porque tiene por finalidad mejorar la rentabilidad de los fondos para la jubilación de los bolivianos.

Sin embargo, coincidió con Bellot en que esta inversión se realizó en momentos de una visible crisis económica, lo que despierta desconfianza, pese a que en el pasado, los sectores que hoy reclaman nunca se habían pronunciado respecto de las inversiones realizadas.

Bellott recordó que una operación como la que hizo la Gestora, y que con anterioridad también realizaban las Administradoras de Fondos de Pensiones (AFP), está enmarcada en la normativa vigente (Ley de Pensiones N.065).

El objetivo es que los aportes que realizan los trabajadores obtengan réditos. Se calcula que el 50% de la pensión que recibe una persona rentista proviene de las inversiones que hace la Gestora.

Sin embargo —apuntó Bellot— la inversión realizada por la Gestora provoca dudas en vista de que la mayoría de los 500 millones de dólares fueron destinados a bonos nacionales, del BCB y del TGN, en una coyuntura en la que el Gobierno nacional está urgido de liquidez.

«La inversión de estos 500 millones de dólares no es ninguna novedad, ya se ha estado haciendo por varios años, pero lo que cambia es el contexto en el que vivimos», indicó. Y agregó que en este momento «no se sabe si el Estado boliviano, en el que ha invertido la Gestora, tendrá la capacidad de devolver el dinero a futuro con los intereses ganados».

Además, consideró que hay molestia de parte de los aportantes porque se teme que estos recursos vayan a ser empleados por el Ejecutivo en gasto corriente, es decir para el pago de los salarios de la administración pública.

Bonadona, por su parte, destacó que una parte de los fondos invertidos haya sido destinada a la compra de bonos internacionales, en este caso del Tesoro de Estados Unidos.

«Esta operación es positiva en el contexto de mejorar la rentabilidad y de abrir la posibilidad a nuevas inversiones», apuntó. Con esta idea también coincidió Bellot, quien dijo que es en los mercados extranjeros donde se consigue un rendimiento mayor y más seguro.

Pero Bonadona también analizó que la operación de la Gestora generó una reacción negativa en algunos sectores de la sociedad dadas las actuales condiciones económico-financieras del país.

Además, lamentó que esta institución no haya sabido explicar por qué invirtió 250 millones de dólares en el Tesoro General del Estado (TGN) de Bolivia en momentos en que el Gobierno está urgido de la moneda extranjera.

«Bolivia necesita con urgencia plata, pero el Gobierno no tiene un plan acerca de qué hacer con esa plata» y esto aumenta las dudas en los aportantes, afirmó Bonadona.

El analista cree, sin embargo, que estas inversiones pueden generar rentabilidad a futuro si el Gobierno recurre a alguna fuente de financiamiento para resolver el tema de la liquidez. «La coyuntura no le favorece hoy, pero podría modificarse completamente si el Estado va al FMI (Fondo Monetario Internacional) para buscar liquidez y mejorar el flujo de dólares», dijo.

Por su parte, en declaraciones a Visión 360, el analista financiero Jaime Dunn también consideró positiva la inversión en los bonos del tesoro de Estados Unidos, que son uno de los instrumentos más seguros del mundo para las inversiones.

Dunn explicó que siguiendo esta lógica se podrían encontrar en el exterior mejores rendimientos que los que brindan los bonos del BCB y a un riesgo mucho menor. Pero en su criterio, la Gestora fue condicionada a invertir en Bolivia.

“Está claro que acá, para poder hacer inversiones afuera, conseguir mejores rendimientos y mayores niveles de seguridad, hubo un acuerdo entre la Gestora, la APS (Autoridad de Fiscalización y Control de Pensiones y Seguros) y el BCB, para poder viabilizar la operación. La Gestora seguro, de alguna manera, estuvo condicionada a invertir en los bonos del BCB”, le dijo a Visión 360.

Cómo invirtió la Gestora

El gerente de la Gestora Pública Jaime Durán informó el pasado 7 de junio que la millonaria inversión realizada busca fortalecer los fondos de jubilación y mejorar las pensiones de los aportantes.

“La buena noticia es que estos 500 millones de dólares van a tener en tres años un rendimiento del 7%”, destacó Durán a tiempo de explicar la diversificación de las inversiones, priorizando el mercado nacional, sin dejar de lado las oportunidades internacionales.

Aseguró que la operación se realizó cumpliendo estrictamente la Ley 065 de Pensiones y sus reglamentos.

Durán informó que este rendimiento del 7% es superior a la tasa que dejaron las AFP a mayo del 2023, de solo el 2,71%.

“Hemos subido a mayo del 2024 a 4,12% y con estas inversiones en mercados internacionales, aprovechando la emisión que están haciendo entidades estatales, estamos subiendo a un 7%, lo cual, a la larga, va a beneficiar a los asegurados porque van a tener mejores pensiones”, afirmó.

Desde que la Gestora asumió la administración de la seguridad social a largo plazo en 2022, el número de asegurados ha aumentado en 115 mil, alcanzando un total de 2,6 millones de aportantes.

Pero ¿de dónde salieron los dólares invertidos en bonos? De acuerdo con la explicación de la Gestora se trató de una inversión en mercados extranjeros.

“La administradora pública hizo una operación de inversión en los mercados financieros internacionales que le permitió obtener un monto de 250 millones de dólares. De ese monto, 200 millones de dólares fueron invertidos en bonos del Banco Central de Bolivia- BCB dólares, a tres años de plazo y a una tasa de retorno del 6,50%. Los 50 millones de dólares restantes se invirtieron en bonos del Tesoro de Estados Unidos, instrumentos de altísima calidad crediticia mundial, a una tasa del 4,6%”, se lee en una nota de prensa de la entidad.

Sectores en alerta

Luego del anuncio, los rentistas convocaron a una reunión de emergencia que se realizará el 18 de junio a fin de analizar lo sucedido y tomar decisiones en resguardo de sus aportes. En tanto que el magisterio demandó que su sector tenga una representación mayoritaria en el directorio de la Gestora para lograr un mayor control de las operaciones.

Este 12 de junio, luego de las reacciones que generó la operación de la Gestora, su gerente afirmó que confía en que el BCB honrará sus compromisos en referencia a la devolución de los recursos invertidos y sus dividendos.

“Uno entrega los recursos y recibe un bono que permite dar rendimientos. Para todas las operaciones pactadas a tres meses el BCB procedió a devolver el capital y los intereses. Es una operación que está funcionando y estamos confiados que el BCB va a honrar sus compromisos como lo hizo a lo largo de toda su historia”, declaró Jaime Durán.